Türkiye’de finansal istikrarsızlığı getiren temel unsurlardan biri de swap gibi farklı vadeli veya türev enstrümanlar aracılığıyla (para birimlerinin arz ve talebiyle oynanarak) kurlar üzerinde yapılan spekülasyonlardır. Son yılların BDDK yasaklarını da getiren bu tür finansal operasyonlar ise daha çok yurtdışı piyasalarda gerçekleşir.

Örneğin zaman zaman yurt dışında borçlanma yoluyla TL talebinin yapay olarak şişirildiği, geçici talep tatmin edildikten sonra da hemen satışların gerçekleştiği ve dövizle swap işlemlerine geçildiği görülmektedir. Bu tip durumlarda, özellikle de yurtdışındaki büyük yabancı yatırımcılar TL’nin değerinin düşüşüne oynamakta ve TL’nin değer kaybetmesi için manipülasyon gerçekleştirebilmektedir.

Ciddi boyutlara ulaşan bu geçici kumar ve kısa pozisyonlar, diğer yatırımcıların da sürece eklenmesiyle ciddi boyutlara ulaşan TL-swap faizi veya aşırı kur oynaklıklarına yol açabilmektedir. Türkiye’deki sıcak para portföylerine sahip yabancı yatırımcı da TL’nin değerinin aşırı oynaklığı korkusuyla ülkemizden çekilmek istemektedir. Bu da portföy yatırımlarının, gözden kaçırılmaması gereken potansiyel negatif yönlerinden biridir.

15 Temmuz 2016’daki darbe girişimi sürecinde göze çarpan unsurlardan biri de bu darbe girişimi başarılı olamayınca, ekonomimiz ve finansal istikrarın hedef alınmasıydı. Özellikle de 1989 sonrası yanlış finansal liberalleşmenin getirdiği ve Türkiye’nin yumuşak karnı olarak görülen finansal istikrar üzerine oynandı ve TL’nin düşüşüne yönelik yüklü hamlelerde bulunuldu. Darbe girişiminin ardından bir tür finansal spekülasyon ve manipülasyon aracı olarak da kullanılan bu swap işlemlerinde ciddi bir hareketlilik gözlendi.

Bu finansal spekülasyonların bir parçası olarak 15 Temmuz sürecinde, hatta sonrasında 2018 ve 2019’daki kur saldırıları sırasındaki bu swap hareketleri daha yakından incelenmelidir (Şekil 1 ve Şekil 2). Piyasadaki yatırımcıların, darbe girişiminin hemen ardından piyasadan yüklü miktarda Türk Lirası (TL) topladıkları tespit edilmişti. Toplanan TL’nin dövize çevrildiği ve TL’nin düşüşünün manipülasyonla sağlandığı gözlenmişti. TL toplayan yatırımcı sayısının artmasıyla kamuoyu ve piyasalar da dövize yönlendirildi ve TL’nin değeri üzerinde oynaklık sağlandı.

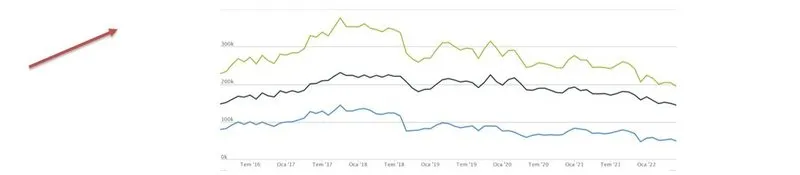

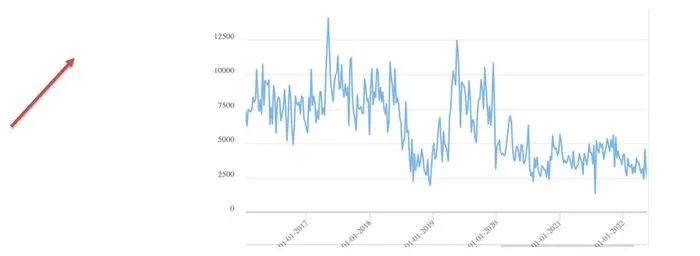

Yurt dışı yerleşiklerin net swap pozisyonları 15 Temmuz 2016’da gerçekleşen hain darbe girişiminin hemen ardından hızla artarak 10 milyar dolar seviyesinden (1 ile 1,5 yıllık süre zarfında) 2017 sonunda 60 milyar dolar seviyesine kadar yükselmişti. Benzer hareketliliği, 2018’den sonra sıklaşan kur şokları ve artan volatilite sırasındaki spekülatif hareketlerde de görmek mümkün.

Swap Sözleşmeler

İki tarafın nakit akışlarının el değiştirmesi olarak tanımlanan swap sözleşmeleri, bir tür takas veya değiş-tokuş sözleşmeleridir. Diğer türev araçlardan farklı olarak, çift yönlü vadeli bir değiş-tokuş işlemidir. Söz konusu vade için, belli bir faiz oranı ödemesi barındırır. Vade sonunda cayma hakkı yoktur; işlem tersine çevrilerek, paralar ait oldukları tarafa döner.

Sadece kâr amacı ile bu süreçlere dahil olan küçük oyuncuların yanında, esas olarak daha büyük ve bu tür enstrümanları uluslararası siyaseti düzenleme aracı olarak da kullanan güç odakları, söz konusu işlemleri portföy yatırımları üzerinden bir tür yaptırım veya spekülatif atak aracı olarak gerçekleştirmektedir.

Bu tür spekülatif pozisyonlarda, söz konusu yabancı yatırımcılar, TL’yi ‘short’lamakta (açığa satma) ve TL’nin değer kaybetmesi için manipülasyon yapmaktadırlar. Başkasından, bir faiz karşılığı daha fazla TL ödünç alınarak, döviz ile takas edilmeye çalışılmakta ve beklenen (veya zorlanan) kur artışlarından (TL değer kaybı) avantajlı çıkılmaya çalışılmaktadır.

Finansal piyasalardaki bu tür spekülatif hareketlilik veya oynaklıklar, örneğin Londra’daki ya da yurtdışındaki başka yabancı yatırımcıların Türkiye’deki hisse senedi ya da tahvil piyasası yatırımlarını; Türkiye’deki TL cinsi yatırımlara karşılık gelen hisse senetleri ve borsa, tahvil piyasalarını ve arz-talep dengesizliği üzerinden de döviz kurunu olumsuz etkiler. 15 Temmuz sonrası süreçte de bu etkiler adım adım gözlendi.

Burada bahsedilen, açığa satmak ya da ‘short’lamak ise bir para birimini (örneğin TL’yi), elinizde yokken, başkasından borç alıp; ardından bir başka para birimi ile (örneğin dolar) değiş-tokuş etmek (swap) olarak tanımlanabilir. Yani, “TL satıp, dolar almak” için öncelikle TL cinsinden borçlanma yapılır.

Regülasyon

Aslında, özellikle de Ağustos 2018’den bu yana Türkiye’deki bankaların yurtdışına sağlayabilecekleri TL miktarı ile ilgili kısıtlamalar mevcut. Lokal bankaların yurtdışına TL arzı kısıtlanmış durumda. Örneğin, Türkiye’deki bankalar, yurtdışına ancak sermayelerinin %25’i kadar TL sağlayabilmektedir. Bu durum, aşağıdaki Şekil 1 ve Şekil 2’den de görüldüğü üzere, 2018’den itibaren, TL swapları ciddi anlamda azaltmış durumdadır.

Yurtdışına TL arzı ile ilgili kısıtlamalar sonrası, TL bulma ve onu tutmanın maliyeti de ciddi anlamda yükselmişti. Örneğin, Mart 2018’de, Londra swap piyasasında, dolar/TL swap faizi gecelik bazda birkaç yüzü dahi bulmuştu. Bunun anlamı da yurtdışında TL bulmak ve TL’yi ‘short’lamak oldukça zorlaşmıştı. Faizlerin bu denli yükselmesi, spekülatif atakların önüne geçerken; sonrasında, TL arzının artması ile faizler tekrar normal seviyelere dönmüştü. TL’ye yönelik bu tür spekülatif ataklara girişenler, artan maliyetler ve TL arz kısıtları ile iyi bir darbe almıştı.

Son dönemde ise, Haziran 2022 başında, bu noktada yeni bazı adımlar atıldı. Yurtdışına TL sağlanması ve yabancıya swap imkânları gevşetildi. Ancak, TL’ye erişimin, açığa satış imkânı ya da TL aleyhine pozisyon alma fırsatı sunmaması da önemli görülmektedir. Temmuz 2022’ye gelindiğinde ise, TCMB ve BDDK bilanço dışı pozisyonları ve swap verilerinden yapılan hesaplamalara göre, yabancıların TL swap pozisyonları, bugün tarihi dip seviyelerinde (2 milyar dolar seviyelerinde) seyretmektedir.

Şekil 1: 2016 Ocak, 2022 Mayıs arası bilanço dışı işlemlerden elde edilen swaplar, Kaynak: BDDK

Şekil 2: 2016 Ocak, 2022 Mayıs arası bankacılık sistemi toplam swap verileri, Kaynak: TCMB

[Sabah, 16 Temmuz 2022]